FTSE100と英国債市場の相関関係を活用したAI自動売買システムの開発過程を解説します。本記事では以下の内容をカバーしています:

- FTSE100と英国債の市場特性と相関メカニズム

- MQL5によるAIモデルの実装手順

- テクニカル指標を組み合わせたトレード戦略

- 実践的なリスク管理手法

初心者の方でも理解できるよう、基礎から実装まで段階的に説明していきます。

取引戦略の基本設計

FTSE100指数について

FTSE100(フットシー100)は、ロンドン証券取引所に上場している時価総額上位100社で構成される株価指数です。1984年に基準値1000ポイントでスタートし、現在は約8000ポイント前後で推移しています。

重要ポイント:

- 時価総額による加重平均

- 大企業の株価変動が指数に大きく影響

- 英国経済の健全性を示す重要指標

この指標は、英国市場全体の動きを把握する上で最も重要な指標の一つです。特に、構成銘柄の中でも上位企業の影響力が強く、例えばHSBCやBP、ユニリーバといった大企業の株価変動は、指数全体に大きな影響を与えます。そのため、自動売買システムを構築する際は、これらの主要企業の決算発表や重要イベントのスケジュールも考慮に入れる必要があります。

英国債(ギルト債)の特徴

英国債は英国政府が発行する債券で、以下の2種類があります:

従来型国債

- 満期まで固定のクーポン(利息)支払い

- 国債販売の大半を占める

- 投資家に人気の安定資産

インデックス連動型国債

- インフレ率に連動した変動クーポン

- キャッシュフローの予測が難しい

- 相対的に人気は低い

英国債市場の特徴として、政府の信用力の高さが挙げられます。英国政府は設立以来、一度も債務不履行を起こしていません。この信頼性の高さから、市場が不安定な時期には、投資家の「安全資産」としての需要が高まる傾向があります。これは、自動売買システムにおいて重要な判断材料となります。

市場間の相関メカニズム

市場心理と相場環境の変化に応じて、FTSE100と英国債の間には以下のような関係が見られます:

上昇相場(リスクオン)時:

- 株式市場への資金流入が増加

- FTSE100は上昇トレンド

- 債券からの資金流出により利回りが上昇

- 両市場間に負の相関が発生

下落相場(リスクオフ)時:

- 安全資産である債券への資金流入

- 債券利回りの低下

- 株式市場からの資金流出

- FTSE100の下落

この相関関係を利用することで、一方の市場の動きから他方の市場の動向を予測することが可能となります。

AIモデルの設計

データ処理の重要性

自動売買システムの精度を高めるために、以下の手順でデータを処理します:

データの取得

- 最新の市場データに焦点

- 過去データへの過度な依存を避ける

- 適切なサンプルサイズの設定

これらのデータ処理手順は、システムの信頼性を確保する上で非常に重要です。特に、最新のデータに重点を置くことで、現在の市場環境により適した予測が可能となります。過去のデータに過度に依存すると、現在の市場状況との乖離が生じる可能性があるためです。

データの標準化プロセス

異なるスケールのデータを扱うため、以下の標準化処理を行います:

標準化処理の目的:

- 異なるスケールのデータを統一された基準で比較可能に

- AIモデルの学習効率を向上

- 外れ値の影響を軽減

//--- Calculate the scaling values

mean_values = input_matrix.Mean(1);

std_values = input_matrix.Std(1);

//--- Normalizing and scaling our input data

for(int i = 0; i < 8; i++)

{

//--- Extract the vector

vector temp = input_matrix.Row(i + 1);

//--- Scale the data

temp = ((temp - mean_values[i+1]) / std_values[i+1]);

//--- Write the data back

input_matrix.Row(temp,i+1);

}コードの説明:

- 処理済みデータを元の行列に書き戻し

- mean_valuesで各列の平均値を計算

- std_valuesで各列の標準偏差を計算

- 各データ列を(値 – 平均)÷ 標準偏差で標準化

正規化のあとは、そのデータを予測モデルに入力して出力を確認します。

この詳細は本家記事をご覧ください!

以下の項ではEAのシステムを設計していきます。

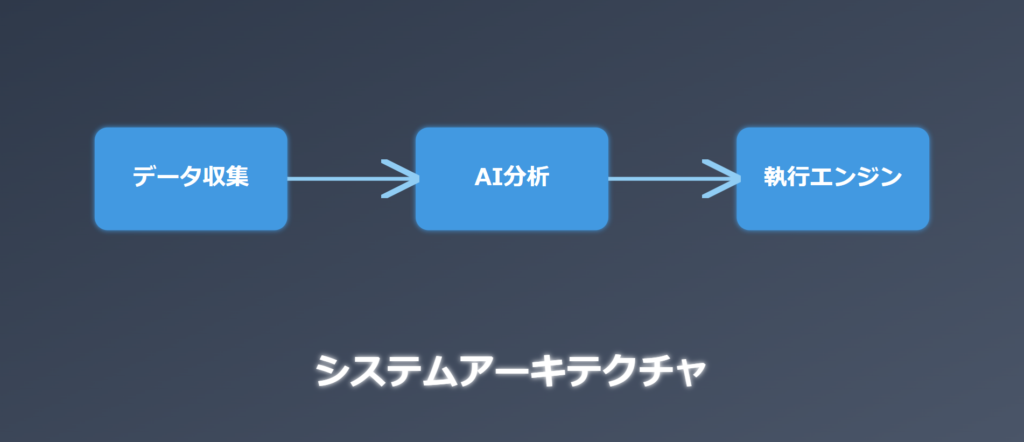

実装のポイント

システムの基本構造

AIシステムの核となる要素は以下の通りです:

初期化処理

- データの取得と前処理

- モデルパラメータの設定

- テクニカル指標の初期化

取引ロジック

- 市場状況の分析

- エントリー/イグジット条件の確認

- リスク管理

void OnInit()

{

//--- Fetch the training data

fetch_training_data();

//--- Scale the training data

scale_training_data();

//--- Calculate the coefficients

calculate_coefficient_values();

//--- Setup the indicators

rsi_handler = iRSI("UK100",PERIOD_CURRENT,20,PRICE_CLOSE);

willr_handler = iWPR("UK100",PERIOD_CURRENT,30);

//--- Validate the technical indicators

if((rsi_handler == INVALID_HANDLE) || (willr_handler == INVALID_HANDLE))

{

Comment("Failed to load indicators. ",GetLastError());

return(INIT_FAILED);

}

}これらの要素を適切に組み合わせることで、市場の変化に柔軟に対応できるシステムを構築できます。特に初期化処理は、システムの安定性を確保する上で重要な役割を果たします。

テクニカル指標の活用

AIモデルを補完するため、以下の指標を使用します:

- RSI(相対力指数)

- Williams %R

- 移動平均線

//--- テクニカル指標の初期化

rsi_handler = iRSI("UK100",PERIOD_CURRENT,20,PRICE_CLOSE); // 20期間RSI

willr_handler = iWPR("UK100",PERIOD_CURRENT,30); // 30期間Williams %R

//--- パラメータ設定の根拠

// RSI: 20期間を採用

// - 一般的な14期間より長めに設定

// - 中期トレンドの把握に適している

// - ノイズの影響を軽減

// Williams %R: 30期間を採用

// - 標準的な14期間より長めに設定

// - より信頼性の高い過買い/過売りシグナルを得られるこれらの指標は、AIの予測結果を検証する二次的な判断材料として活用します。例えば、AIモデルが上昇トレンドを予測し、RSIが適度な値を示している場合に、より高い確率でエントリーを実行します。

運用とリスク管理

システム運用の基本方針

効果的な運用のために、以下の点に注意を払います:

モニタリング項目

- パフォーマンス指標の確認

- 市場環境の変化の把握

- システムの安定性チェック

定期的な見直し

- パラメータの最適化

- リスク設定の調整

- モデルの再学習

これらの運用方針を守ることで、システムの長期的な安定性を確保できます。特に、市場環境の変化に応じたパラメータの調整は、システムの持続可能性を高める上で重要です。

リスク管理の具体策

以下のリスク管理手法を実装します:

ポジション管理

- 最大ポジションサイズの制限

- 損切り水準の設定

- 利益確定ルールの設定

資金管理

- リスク許容額の設定

- レバレッジの調整

- 分散投資の考慮

void check_bullish_sentiment()

{

if((willr_buffer[0] > -20) && (rsi_buffer[0] > 70))

{

Trade.Buy(0.2,"UK100",ask,ask-5,ask+5,"UK100 Gilts AI");

state = 1;

}

}

void check_bearish_sentiment()

{

if((willr_buffer[0] < -80) && (rsi_buffer[0] <370))

{

Trade.Sell(0.2,"UK100",ask,ask-5,ask+5,"UK100 Gilts AI");

state = -1;

}

}これらのリスク管理策により、予期せぬ市場変動に対する耐性を高めることができます。特に重要なのは、システム全体の資金に対する適切なリスク配分です。

まとめ

今回の自動売買システムの開発において重要な要素は以下の通りです:

- 市場理解

- FTSE100と英国債の特性把握

- 市場間の相関関係の理解

- 技術的実装

- 適切なデータ処理

- 効果的なAIモデルの構築

- 堅実なリスク管理

これらの要素を適切に組み合わせることで、感情に左右されない客観的な取引が可能となります。ただし、システムの開発は一度で完成するものではなく、継続的な改善と検証が必要です。

専門用語の解説

- クーポン: 債券の定期的な利払い

- スケーリング: データの標準化処理

- レバレッジ: 取引における借入金の活用

- 分散投資: リスク軽減のための投資の分散化

システム開発を始める際は、まず小規模なテストから開始し、徐々にシステムの理解を深めていくことをお勧めします。また、市場環境の変化に応じて、定期的なシステムの見直しと調整を行うことが、長期的な運用成功の鍵となります。

オンラインコミュニティ

こちらのコミュニティで、AIや機械学習をトレードに活かすために日々探求しています。

興味のある方は覗いてみてください。

参考記事